Kijk jij vaak op je bankrekening terwijl je reist? Ik niet. Een enkele keer om te zien of er nog genoeg geld opstaat, maar het liefst ga ik de confrontatie niet aan, die is voor thuis. Ik wil van mijn reis genieten zonder dat ik zie hoeveel mijn rekening aan het lijden is.

En dat kwam mij best wel duur te staan.

Na onze laatste reis buiten Europa zag ik dat de bank meer dan € 250 aan kosten had gerekend. Ik had er geen idee van dat het zoveel kon zijn!

Dit kan beter, dacht ik. Voor mijn volgende reis buiten de eurozone, besloot ik de bank iets minder te spekken met mijn zuurverdiende centjes. Je leest hier hoe.

In dit artikel vergelijk ik de kosten van 3 Belgische banken (zowel debet- als kredietkaart) met de kosten van de digitale multivalutarekeningen Revolut en Wise. Ook geef ik je nog andere tips om geld te besparen bij geldtransacties buiten Europa.

Ik behandel zowel de kosten van cash geld afhalen als transacties met je betaalkaart in bijvoorbeeld hotels, restaurants, winkels, et cetera. Ik heb het steeds over ‘buiten Europa’ of ‘buiten de eurozone’, ik bedoel hier alle landen buiten de EER-zone mee (EU + IJsland, Noorwegen en Liechtenstein).

In dit artikel probeer ik je zo compleet mogelijke informatie te geven, op een zo eenvoudig en duidelijk mogelijke manier.

Weinig tijd? Ga direct naar:

- De vergelijking bij transacties in bijvoorbeeld handelszaken

- De vergelijking bij cash afhalen

- Het verschil tussen Wise & Revolut

- Tips voor het gebruik van Wise & Revolut

- Direct aan de slag met Wise en/of Revolut? Hier leg ik uit hoe.

Lees verder onder de advertentie

Bankkosten buiten Europa, hoe zit dat nu precies?

Wanneer je met je debetkaart of kredietkaart buiten Europa wil betalen in een winkel of cash geld wilt afhalen, komen daar verschillende bankkosten bij kijken.

Vanwege deze kosten wordt er vaak aangeraden om cash mee te nemen. Je kan je biljetten ter plaatse inwisselen tegen een (vaak) iets betere wisselkoers dan dat je via de bank krijgt.

Persoonlijk hou ik er niet van om met veel geld rond te lopen en vind ik het wisselen ook een gedoe, je moet ook nog uitkijken voor scams. Ik ben dus wel bereid om wat meer te betalen om niet met teveel cash rond te lopen. Maar wat ik eerder nog niet wist, is dat de bankkosten gruwelijk hoog (kunnen) zijn.

Zo worden er niet alleen lokale bankkosten aangerekend, maar komen er ook kosten bij van je eigen bank. Ik maak je wegwijs in dit best wel moeilijke topic!

Tip: Vertaal app

Als je geld gaat afhalen, hou je het beste Google Lens of een andere vertaalapp in de buurt als je de taal niet spreekt. Ook al koos ik voor Engels, kreeg ik ineens bovenstaand scherm. Zonder Google Lens had ik nooit geweten dat ik met mijn slaperig hoofd een verkeerde pincode aan het invoeren was 😉

Tip: Meerdere kaarten

Heb je meerdere bankrekeningen en/of ook een kredietkaart? Neem ze zeker mee! Als één pasje niet blijkt te werken, heb je nog een back-up. Uit ervaring kunnen we je vertellen dat het niet handig is om slechts bij één bank te zitten, bij een storing kan je geen kant op! Bewaar ze ook op verschillende plaatsen.

Lees verder onder de advertentie

Lokale bankkosten bij geldafhalingen

Vaak betaal je in een land vaste kosten aan de bankautomaat (ATM). In Thailand is dat bijvoorbeeld 220 baht, in Panama is dat meestal 6,50 dollar per opname. Het bedrag dat je extra moet betalen staat altijd aangegeven op het scherm en staat ook op het bonnetje.

Bij welke bank je thuis ook zit, deze kosten betaal je altijd als je geen lokale bankkaart hebt.

In Thailand leek ons 220 baht per transactie prima om ‘veiliger’ (dus zonder te veel cash op zak) te reizen. Maar wat veel mensen je niet vertellen, is dat de extra transactie- en wisselkosten van je eigen bank een pak hoger kunnen zijn dan je denkt! Daar ga ik straks verder op in.

Tip: Cash geld afhalen

Neem altijd zoveel mogelijk cash geld af in één keer, anders betaal je die lokale bankkosten steeds weer opnieuw.

Vaak ligt de limiet tussen de € 250 en € 500 per opname.

Tip: With or without conversion?

Als je aan een ATM geld afhaalt, kies dan altijd voor 'without conversion'. Als je voor 'without conversion' kiest, neem je geld op in de lokale valuta.

Als je 'with conversion' kiest, kies je eigenlijk voor euro's en mag de bank waar je geld afhaalt zelf kiezen wat de wisselkoers is. En dat is voor hen een mooie manier om geld te verdienen, en jij bent in de meeste gevallen veel duurder uit.

Haal je geld af met Wise of Revolut, waar ik je straks meer over vertel, krijg je deze optie niet. Je hebt dan al geld in de vreemde valuta, er hoeft dus niets meer gewisseld te worden.

Lees verder onder de advertentie

Wisselkosten / koersopslag & transactiekosten

Als je een transactie maakt in een vreemde valuta, betaal je wisselkosten. Of je nu cash geld uit de muur haalt of met je kredietkaart betaalt in een winkel, als jij een rekening hebt in euro’s, betaal je daar wisselkosten op. Ook wel koersopslag of wisselkoersopslag genoemd.

Maar dat is nog niet alles. Daar bovenop betaal je vaak ook nog eens transactie- of behandelingskosten.

De moeilijkheid hierin? Iedere bank mag zelf kiezen hoeveel koersopslag en behandelingskosten hij hanteert.

Wat jij betaalt, is dus afhankelijk van de bank waarbij je zit, en die verschillen kunnen hoog zijn.

Even een voorbeeldje om het concreet te maken, waarbij je € 550 cash geld opneemt uit een ATM in Thailand. Ik vergelijk de kosten bij drie verschillende Belgische banken. Voor de 220 baht aan lokale bankkosten reken ik € 6.

De Belgische ING rekent 0,3% + € 4,24 aan behandelingskosten én 3,90% aan wisselkoers. Dat betekent dat je bij de ING € 27,34 per transactie van € 550 kwijt bent. Met de 220 baht zit je op € 33,34 per transactie. Dat kan flink optellen!

KBC heeft drie verschillende transactiekosten. De provisie voor een buitenlandse bank bedraagt € 2,12 + 0,61% over het bedrag. De provisie voor ‘binnenlandse dienstverleners’ is € 1,21 en 0,61% van het bedrag en tot slot bedraagt de wisselkoers 1,94%. Voor een transactie van € 550 buiten Europa ben je dan € 20,72 kwijt, met de 220 baht erbij is dit € 26,72 per transactie.

Bij HelloBank (een merk van BNP Paribas Fortis) betaal je € 13,48 op hetzelfde bedrag. HelloBank rekent € 2,86 + 0,3% over het bedrag (met een maximum van € 12,09) + een wisselmarge van 1,63%. Met de 220 baht erbij ben je in totaal € 19,48 per transactie van € 550 kwijt. Een stuk voordeliger dus, maar nog steeds verre van goedkoop.

Ik ga straks dieper in op rekenvoorbeelden van zowel geld afhalen als transacties in bijvoorbeeld een winkel.

Tip: Cash geld afhalen met debet- of kredietkaart?

Meestal wordt aanbevolen om cash geld af te halen met je debetkaart en in de winkel te betalen met je kredietkaart.

Dit is inderdaad vaak de goedkoopste optie, maar klopt niet altijd. Het is afhankelijk van je bank en de bedragen die je afhaalt. Wil je zeker zijn? Zoek de kosten op en bereken wanneer welke goedkoper is!

Of kies voor een multivalutarekening, waar ik je nu meer over ga vertellen.

Lees verder onder de advertentie

Hallo, multivaluta rekeningen

Je snapt het wel, een reis kan zo erg duur worden. Het is geld dat je aan leukere dingen kan besteden.

Multivalutarekeningen Wise en Revolut bleken de oplossing te zijn. Ik had al eerder van Wise of Revolut gehoord, maar zag steeds dat enkel de eerste 200 euro gratis op te nemen is. Ik dacht dus dat er geen voordelen aan zaten, 200 euro is namelijk vrij snel op. Totdat ik de kosten eens goed bekeek en vergeleek met de normale bank!

Hoe werken Wise en Revolut?

Wise en Revolut bieden multivalutarekeningen aan. Dat betekent dat jij op één rekening zowel euro’s als dollars, als Thaise baht et cetera kan hebben staan.

Deze ‘digitale bankrekeningen’ zijn oorspronkelijk opgericht om internationale transfers goedkoper en makkelijker te maken. Ik ga daar nu niet verder op in, in dit artikel richt ik me enkel op de voordelen van transacties buiten Europa als je op reis bent.

Wise en Revolut hanteren beiden de ‘middenkoers’ (mid-market rate), wat ook wel ‘de echte koers’ genoemd wordt. Je vindt deze ook terug in Google: typ daar het aantal euro’s dat je wilt inwisselen, het bedrag dat je ziet krijg je ook daadwerkelijk.

Bij beide banken kan je een gratis rekening openen. Hiervoor moet je je uiteraard identificeren en wat gegevens invullen. Hoe je aan de slag gaat, vertel ik je later.

Moet ik een abonnement afsluiten?

Neen! Beide rekeningen zijn gratis te gebruiken zonder maandelijkse kosten.

Bij Revolut zal je zien dat je kan kiezen uit verschillende abonnementen. Als je heel vaak buiten de eurozone reist, kan dit mogelijks interessant zijn. Als je denkt, ik neem gewoon een abonnement voor één maand en zeg dan op, dat werkt niet. Je betaalt dan extra kosten die in de kleine lettertjes vermeld staan (ik had hetzelfde idee 😉 ).

Gewoon de gratis rekening nemen dus, tenzij je bijvoorbeeld een wereldreis maakt, of de andere voordelen nodig hebt.

Lees verder onder de advertentie

De verschillen tussen Wise en Revolut

Hieronder zet ik de belangrijkste kenmerken van beide digitale rekeningen op een rijtje dat betrekking heeft tot geld afhalen of betalen in een winkel.

(Scrol de tabel naar links en rechts je dit artikel mobiel bekijkt)

| Kenmerken | Wise | Revolut |

|---|---|---|

| Rekening openen | Gratis | Gratis |

| Geld toevoegen aan rekening |

|

Geen transactiekosten |

| Geld omwisselen naar een andere valuta | Wisselkosten, te berekenen via deze convert tool of in de app. |

|

| Aankooptransacties | Geen kosten | Geen kosten |

| Geldopnames | € 200 cash 'gratis' per maand, daarna € 0,50 per opname + 1,75% | € 200 cash 'gratis' per maand, daarna 2% |

| Fysiek pasje | Eenmalig € 7 voor een fysiek pasje | Verzendkosten van € 7,99 voor een fysiek pasje | REGISTREER | REGISTREER |

Lees verder onder de advertentie

Wise vs. Revolut: wie is goedkoper?

Zoals hierboven misschien wel duidelijk is geworden, lijken Revolut en Wise best wel op elkaar. Maar welke is nu goedkoper?

Cash geld afhalen

In de berekeningen hieronder ga ik er van uit dat we de € 200 ‘gratis’ afhaling al hebben gedaan. Wise en Revolut verschillen hier niet in.

Dit betaal je aan Wise of Revolut als je cash geld haalt uit een ATM:

| Bedrag | Revolut Kosten | Wise Kosten |

|---|---|---|

| € 100 | € 2 | € 2,25 |

| € 250 | € 5 | € 4,88 |

| € 500 | € 10 | € 9,25 |

| € 750 | € 15 | € 13,63 |

| € 1000 | € 20 | € 18 |

Het kost je dus nog steeds iets, maar het is wel een pak goedkoper dan bij een Belgische bank. Die kosten zetten we straks nog eens in een vergelijkingstabel.

De berekeningen zijn als volgt:

- Revolut: bedrag * 2%

- Wise: (bedrag * 1,75%) + € 0,50

Zoals je ziet, is Wise in de meeste gevallen goedkoper om geld af te halen. Maar we hebben in dit voorbeeld nog geen rekening gehouden met eventuele wisselkosten!

Lees verder onder de advertentie

conversie- /wisselkosten

Wise hanteert conversiekosten en die kunnen anders zijn voor iedere valuta.

Ik heb er wat mee zitten ‘spelen’ en de wisselkost lijkt te gaan tussen de 0,56% en 1,15%. Revolut vraagt GEEN wisselkosten wanneer je wisselt tot € 1.000 per maand.

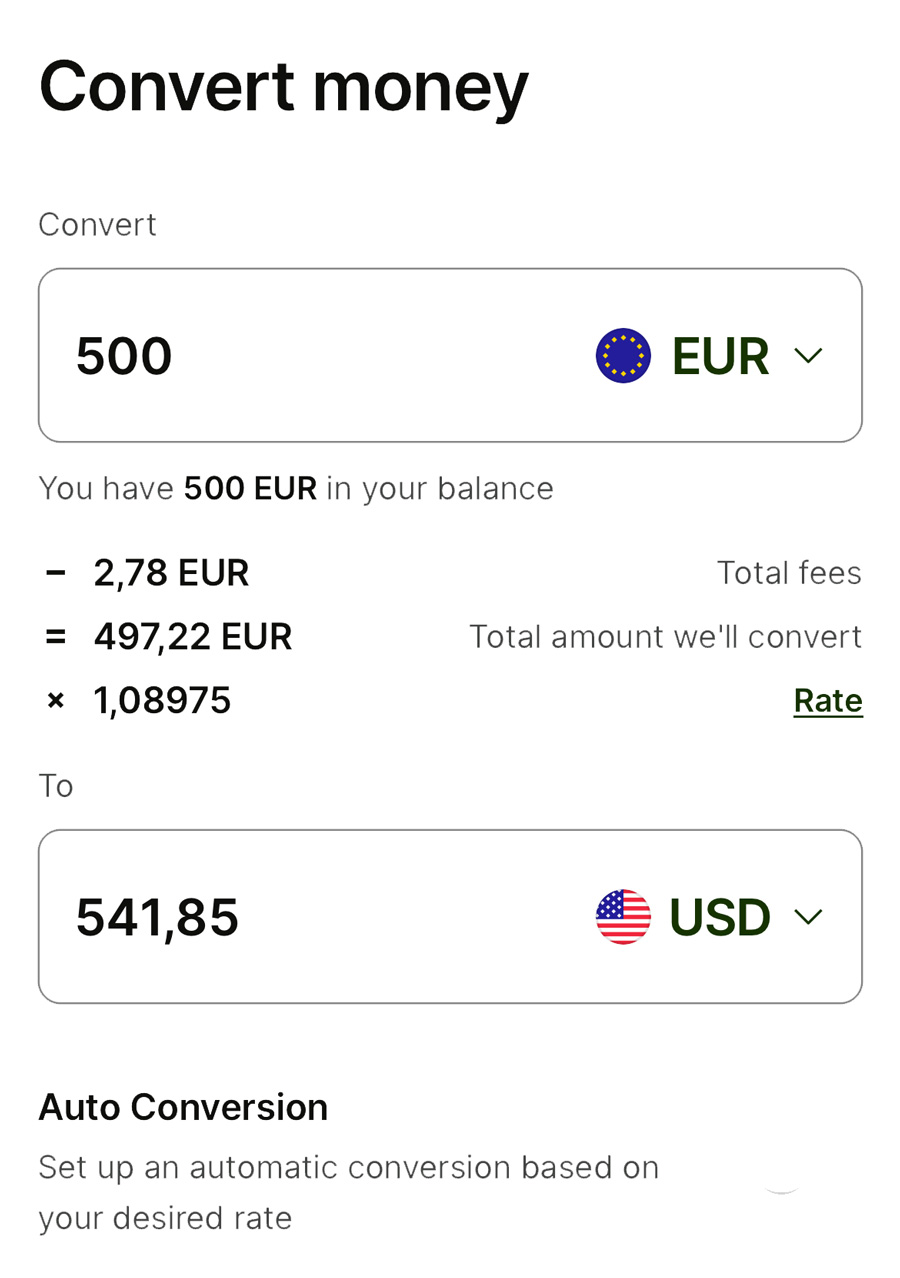

Als ik 500 euro naar USD wil omwisselen, ontvang ik op dit moment:

- Wise: 543,19 USD waar al € 2,78 aan wisselkosten vanaf zijn.

- Revolut: 545,22 USD, geen verdere kosten.

Bij Revolut betaal je wél 1% wisselkosten als je valuta in het weekend omwisselt. Ga je dus met Revolut in zee, zorg dat je op tijd je geld wisselt.

Maar wat als je boven de € 1.000 wilt wisselen? Want dan betaal je wél wisselkosten bij Revolut. Ook dan blijft Revolut in veel gevallen iets goedkoper. Als ik € 2.500 wil omwisselen naar USD, betaal ik bij Wise € 13,92 (0,56%) en bij Revolut slechts € 7,50.

Nogmaals: dit kan verschillen per valuta én welk bedrag je wisselt.

Wie is goedkoper om in een vreemde valuta geld af te halen?

Revolut lijkt uiteindelijk goedkoper omdat Wise wisselkosten hanteert die snel duurder worden dan het verschil in opnamekosten. Maar dit is wel afhankelijk van het bedrag dat je wisselt en naar welke valuta je converteert.

Ik ga nu eerst de kosten van drie verschillende Belgische banken met Wise en Revolut vergelijken. Eerst de ‘gewone’ transacties, denk aan betalen in een winkel, hotel, restaurant of online. Daarna ga ik nog dieper in op de kosten van cash geldafhalingen in een automaat, en vergelijk ik ook daar de kosten.

Lees verder onder de advertentie

Algemene verrichtingen buiten de eurozone: debet-, krediet-, Revolut-, of wisekaart?

Hoe zit het bij algemene verrichtingen buiten de eurozone? Ik heb het dan over betalingen met je fysieke kaart of smartphone (Apple Pay) in een handelszaak (winkel, restaurant, hotel, …). Maar ook online. Want zelfs als je hotel van tevoren geld afschrijft, is er grote kans dat je daar wissel- en behandelingskosten op betaalt.

Tenzij je met Wise of Revolut betaalt… Ik vergelijk de kosten van deze multivalutarekeningen met de ING, KBC en HelloBank. Eerst toon ik je de vergelijking en daarna leg ik alle kosten uit.

Lees verder onder de advertentie

De vergelijking in kosten

Als voorbeeld neem ik een winkeltransactie van € 250 buiten Europa in een vreemde valuta.

(Scrol de tabel naar links en rechts je dit artikel mobiel bekijkt)

| Bank | Soort kaart | Totale kosten | Berekening |

|---|---|---|---|

| ING (BE) | Kredietkaart | € 5 | (€ 250 * 2% =) € 5 |

| Debetkaart | € 10,36 | (€ 250 * 3,90% =) € 9,75 + € 0,61 | |

| HelloBank | Kredietkaart | € 4 | (€ 250 * 1,60% =) € 4 |

| Debetkaart | € 7,11 | (€ 250 * 1,63% =) € 4,08 + (€ 250 * 1,21% =) € 3,03 | |

| KBC | Kredietkaart | € 4 | (€ 250 * 1,60% =) € 4 |

| Debetkaart | € 5,46 | (€ 250 * 1,94% =) € 4,85 + € 0,61 | |

| Revolut | Prepaid debetkaart | € 0 | Geen kosten |

| Wise | Prepaid debetkaart | € 1,39* | *Geen transactiekosten, maar van tevoren betaal je wel variabele wisselkosten, in dit geval 0,56% voor USD: € 1,39 |

Ga je uiteindelijk NIET voor Wise of Revolut, onthoud dan dat je je kredietkaart gebruikt bij alle betalingen. Of je debetkaart of kredietkaart goedkoper is bij cash geldafhalingen, is afhankelijk van het bedrag dat je opneemt en vereist wel wat rekenwerk. Daar gaan we straks nog op in.

Lees verder onder de advertentie

Belgische bankkaart of kredietkaart

As je een kredietkaart hebt zijn je verrichtingen, ook buiten de eurozone, meestal gratis. Maar je betaalt wel een wisselkoers. Je betaalt bijvoorbeeld in Thaise baht en dat moet nog omgezet worden naar euro’s.

In het geval van de Belgische ING is dat 2% aan wisselkoers, bij HelloBank en KBC is dit 1,60%.

Met je debetkaart (gewone bankkaart) is het vaak geen goed idee om buiten Europa in een handelszaak te betalen.

Bij HelloBank betaal je daar 1,21% van het bedrag op (met een maximum van € 12,09) en een wisselmarge van 1,63%.

Bij ING 3,90% op het bedrag + € 0,61.

KBC rekent 1,94% wisselkosten + € 0,61.

Deze berekeningen vind je hierboven ook terug in de vergelijkingstabel.

Lees verder onder de advertentie

Wise of Revolutkaart

Voor beide kaarten geldt dat je er gratis mee kan betalen. En je hebt er in principe ook geen fysieke kaart voor nodig; als je een iPhone hebt kan je zowel Wise als Revolut toevoegen aan Apple Pay.

Bij Wise en Revolut zijn deze transacties dus volledig gratis. Al moet je bij Wise van tevoren dus wel wisselkosten betalen, maar die blijken sowieso wel een pak goedkoper dan via je Belgische bank.

Lees verder onder de advertentie

Wat is de goedkoopste optie om cash geld af te halen buiten Europa?

Goed, normale transacties zijn dus een pak goedkoper via Wise en Revolut. Maar hoe zit dat met geldafhalingen?

Als voorbeeld neem ik een geldafhaling van € 250 buiten Europa in een vreemde valuta. Ervan uitgaande dat we al over de limiet van € 200 zitten die gratis is bij Wise en Revolut. We maken de vergelijking tussen drie Belgische banken met zowel debet- als kredietkaarten.

(Scrol de tabel naar links en rechts je dit artikel mobiel bekijkt)

| Bank | Soort kaart | Totale kosten | Berekening |

|---|---|---|---|

| ING (BE) | Debetkaart | € 14,74 | (€ 250 * 3,90% =) € 9,75 + (€ 250 * 0,3% =) € 0,75 + € 4,24 |

| Kredietkaart | € 13,50 | (€ 250 * 2% =) € 5 + (€ 250 * 1% =) € 2,50 + € 6 | |

| HelloBank | Debetkaart | € 7,69 | (€ 250 * 1,63% =) € 4,08 + (€ 250 * 0,3% =) € 0,75 + € 2,86 |

| Kredietkaart | € 10 | (€ 250 * 1,60% =) € 4 + € 6 | |

| KBC | Debetkaart | € 11,24 | (€ 250 * 0,61% =) € 1,53 + € 2,12 + (€ 250 * 0,61% =) € 1,53 + € 1,21 + (€ 250 * 1,94% =) € 4,85 |

| Kredietkaart | € 9 | (€ 250 * 1,60% =) € 4 + € 5 (minimumkost, anders 1%) | |

| Revolut | Prepaid debetkaart | € 5 | (€ 250 * 2% =) € 5 |

| Wise | Prepaid debetkaart | € 4,88 (+ € 1,39) | (€ 250 * 1,75% =) € 4,38 + € 0,50 (Wisselkosten vooraf betaald: € 1,39) |

Zoals je ziet, zijn de verschillen niet gigantisch, maar kan het toch wel veel schelen bij meerdere geldafhalingen. Haal jij 5 keer € 250 af, scheelt je dat al € 50 door ING in te wisselen voor Revolut of Wise. Daar kan je al leuke dingen mee doen op reis!

Lokale bankkosten kunnen er nog bij komen uiteraard, maar die zijn bankonafhankelijk.

Lees verder onder de advertentie

Bij Wise en Revolut krijg je ook sowieso € 200 per maand ‘gratis’ wat in de voorbeelden al minstens € 7,69 heeft bespaard.

Wat ik niet terug heb kunnen vinden is welke koers er wordt gehanteerd bij de Belgische banken. Zowel Wise als Revolut hanteren de werkelijke koers, wat er wellicht voor zorgt dat je daar nog meer voordeel haalt.

Toch met je Belgische kaart betalen? Bij sommige banken lijkt het in dit voorbeeld voordeliger te zijn om met je kredietkaart geld af te halen. Het kan de moeite waard zijn om dezelfde berekeningen te maken met hogere bedragen. Dit komt doordat er soms maximumkosten worden berekend zoals ik aangaf in het stukje over wisselkosten.

Tip: vergeet je bankkaart niet buiten Europa beschikbaar te maken

Voordat je op reis gaat moet je jouw bankkaart beschikbaar maken buiten Europa. Dit kan je in de meeste gevallen regelen via je bank app. Bij Revolut en Wise is dit niet nodig.

Lees verder onder de advertentie

Conclusie: wie is de winnaar? Welke kaart mee op reis buiten Europa?

Wij zijn net terug van onze reis naar Panama en hebben zowel Revolut als Wise gebruikt. Dat heeft ons ontzettend veel bankkosten bespaard!

Toen we één keer onze normale creditcard gebruikten, zagen we direct het verschil in kosten.

Belgische bank versus multivaluta

Sowieso wint Wise en Revolut het van de ING, KBC, HelloBank en waarschijnlijk alle andere banken. Zowel op het gebruik van kredietkaart als debetkaart. En zowel op geld afhalen als andere transacties buiten Europa.

Het scheelt vaak ‘maar’ een paar euro, maar natuurlijk kan dit erg oplopen, afhankelijk van het aantal transacties en de duur van je reis. Ik denk dat er weinig reizen zijn waar je in totaal minder dan 15 keer een transactie doet (hotel, restaurant, winkel, …), dat bespaart je dan al meer dan € 100. Bereken eens hoeveel extra cocktails dat zijn 😉

Heb jij een andere bank?

Ik heb overwogen om alle Belgische banken in dit artikel te benoemen. Maar uiteindelijk lijkt HelloBank wel in de buurt te komen van de rest van de banken en ik wil je niet overdonderen met te veel rekensommetjes.

Of Wise of Revolut voor jou zoveel verschil gaat maken is met bovenstaande berekeningen snel te vergelijken. Zoek op wat jouw bank aanrekent (let op dat je de huidige bedragen vindt, geen oude) en maak zelf de vergelijking. Maar waarschijnlijk zal Wise en Revolut sowieso goedkoper zijn.

Wise versus Revolut

Revolut lijkt goedkoper omdat je (tot € 1.000) doordeweeks geen wisselkosten betaalt. Maar ook na € 1.000 is Revolut vaak iets goedkoper qua wisselkosten.

Wil je de kaarten ook in Europa gebruiken dan kan Wise wel voordeliger zijn bij geldafhalingen, omdat je dan niet te maken hebt met wisselkosten.

Ik heb nog geen situaties gehad waarin ik de kaarten niet kon gebruiken, maar ik krijg af en toe meldingen van mensen dat Revolut niet in elke winkel geaccepteerd wordt.

Zelf heb ik beide kaarten. Een extra kaart op reis kan nooit kwaad. En aangezien ze verder niks kosten, kan ik bij beide gebruik maken van maandelijks 200 euro gratis afhalen. Dat is bij elke vakantie buiten Europa handig!

Stop nog niet met lezen, want ik geef je nog wat handige tips om Revolut en Wise zo goedkoop mogelijk te gebruiken.

Lees verder onder de advertentie

Tips om Wise & Revolut nog voordeliger te gebruiken

Geld storten en wisselen

Zet enkel geld op je Wise-rekening via bankoverschrijving (of iDEAL), anders betaal je een fee.

Wissel bij Revolut je geld enkel doordeweeks naar een vreemde valuta, anders betaal je 1% aan weekendfee (de valutamarkt is dan dicht). Tot € 1.000 per maand betaal je geen wisselkosten, als je denkt meer te gebruiken, kan je dit slim spreiden voor je reis.

Ga jij pas over 3 maanden op reis? Hou de koers in de gaten, en wissel wanneer het voordeligste is!

Reis je door meerdere landen? Wise en Revolut zijn multivaluta rekeningen, je kan dus meerdere valuta tegelijkertijd op je rekening hebben staan. Stel dat je naar Thailand, Vietnam en de Filipijnen gaat. Je kan dan van tevoren al euro’s, Thaise baht, Vietnamese dong en Filipijnse pesos op je rekening zetten.

Good to know: als je niet de juiste valuta hebt, wordt dit automatisch gewisseld. Stel je hebt euro’s op je rekening en je wilt betalen in dollars. Dan wisselt Wise of Revolut automatisch het benodigde bedrag aan de wisselkoers op dat moment.

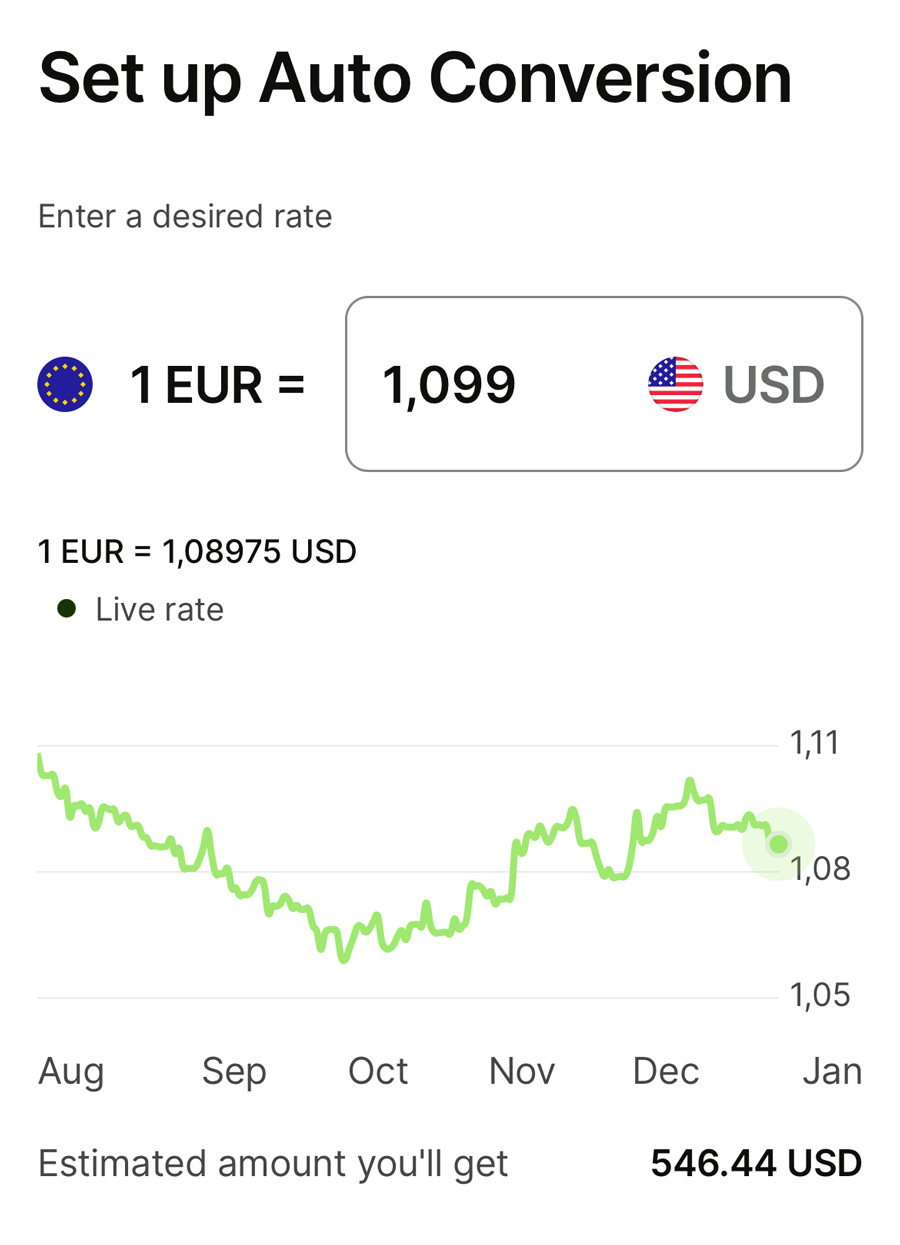

Auto conversion

Wise biedt zelfs ‘auto conversion’ aan waarbij je de gewenste koers ingeeft en zodra de valuta die aantikt, word je gewenste bedrag gewisseld. Erg handig, want de koers fluctueert constant. En niet iedereen heeft zin om hier constant mee bezig te zijn.

Gebruik in Europa

Deze kaarten kan je ook gewoon in België of Nederland, of waar je ook woont, gebruiken. Aangezien je in euro’s betaalt, betaal je verder geen kosten.

Maar wie wel eens (online) over de grens koopt, kan Wise of Revolut ook slim inzetten.

Dus ook als je van tevoren al accommodaties betaalt buiten Europa!

Laatst rekende een accommodatie van tevoren € 250 aan via mijn kredietkaart. Dat werd in USD aangerekend, en heb ik € 5,50 aan wisselkosten moeten betalen. Had ik mijn Wise kaart doorgegeven waar al USD op stond, had ik géén extra kosten gehad.

Klaar om je Wise en Revolut rekening te openen? Ik laat je zien hoe je aan de slag kan!

Lees verder onder de advertentie

Zo ga je aan de slag met Wise of Revolut

Zowel Wise als Revolut kunnen je buiten Europa dus een hoop bankkosten besparen.

Het kan interessant zijn om beide rekeningen te openen. Per maand kan je per rekening namelijk gratis € 200 afhalen, en dat is dus ideaal voor wie naar ‘cash landen’ reist. Het kost je verder niets, dus waarom niet? Zoals je in dit artikel hebt kunnen zien, is het ook boven die € 200 een pak goedkoper dan je Belgische (of Nederlandse) bank.

Stap 1: Maak een account aan & vraag je gratis kaart aan

Met Wise aan de slag? Registreer je hier!

Een Revolut account aanmaken kan je hier. Je krijgt dan een gratis fysieke kaart, maar moet je nog wel verzendkosten betalen.

Stap 2: Zet euro’s op je rekening

Nadat je account geactiveerd is, kan je euro’s op je rekening zetten. Dat kan via Apple Pay, iDEAL, bankoverschrijving etc.

Je hebt ook de optie om direct je vreemde valuta toe te voegen, maar dan rekent je bank alsnog kosten aan. Dus eerst euro’s toevoegen op Wise/Revolut!

Stap 3: Wissel je euro’s

Wissel je euro’s naar de vreemde valuta die je nodig hebt.

Als het nog even duurt voordat je gaat reizen, kan je dit doen bij een gunstige koers. Via Wise kan je ‘auto conversion’ opzetten. Die wisselt dan het gewenste bedrag wanneer het de koers aantikt die jij hebt doorgegeven. Ideaal!

En dan… betalen maar!

(Vergeten te wisselen? Niet erg, dan gebeurt het automatisch. Maar pas op in het weekend, want dan ben je duurder uit via Revolut)

Hopelijk is alles duidelijk, ik heb mijn best gedaan om deze moeilijke materie op een zo duidelijk mogelijke manier over te brengen. Geniet van je reis en laat het me weten als je nog vragen hebt!

Foutje gezien? Laat het me weten in de reacties!

“Wat ik niet terug heb kunnen vinden is welke koers er wordt gehanteerd bij de Belgische banken. Zowel Wise als Revolut hanteren de werkelijke koers, wat wellicht ook nog voordeliger uit kan komen?”

Ook net Revolut gebruikt in de usa en de koers euro/usd bij een be mastercard was 1,058 en de koers bij revolut was 1,078. Dus ook daar maak je zeer veel profijt bij zowel betalen als geld afhalen. American express heeft wel een goede koers, de middenkoers zeg maar, maar ze rekenen wel een service fee aan, zodat je ongeveer idem als bij mastercard komt op gebied van kosten. Nadeel aan revolut, werkte niet overal, bv walmart ging niet.

Goeie toevoeging, dankjewel! Vreemd dat het bij Walmart niet lukte, vraag me af waar dat aan ligt. In Panama hebben we het gelukkig overal kunnen gebruiken.

Let op dat veel Thaise restaurants 3% bij de rekening optellen als je met een pas betaalt! Ook met een Revolut pas.

Verder zou het beter zijn om de vaste bedragen ook te vermelden in de tabellen. Zo kom ik op totale extra kosten van 16 euro bij het pinnen van 500 euro aan Thaise Baht.

Hi Mi, dat is landafhankelijk, het is onbegonnen werk om dat van alle landen in een tabel te zetten. De vaste kosten die bij een geldafname via Revolut horen, staan in de tabellen in deze blog. De € 6 die je extra hebt betaald zijn de lokale bankkosten, die vind je ook in deze blog terug met Thailand als voorbeeld. Maar die kosten had je ook betaald met een andere pinpas. Bij zogenaamde cash landen als Thailand is het inderdaad soms zo dat ze extra aanrekenen bij kaartbetalingen, het is dan te zien wat goedkoper is 🙂 Uiteindelijk is Revolut nog steeds een pak goedkoper dan dat je met je NL of BE pinpas geld zou afhalen. Jij betaalde nu in totaal € 16 met Revolut, voor exact dezelfde transactie betaalde ik met ING € 33 🙂

Wat die je als de valuta van het land waar je naartoe gaat niet kan gewisseld worden via de app? In mijn geval is dat Vietnamese Dong. Is het dan ook nog voordeliger om met de Revolut of Wise in zee te gaan voor afhalingen aan een bankautomaat en betaling met kaart?

Hi Ingrid, dank voor je reactie! Als ik in mijn Wise app kijk, kan ik wel wisselen naar Vietnamese Dong. Bij valuta kan je zoeken op ‘Vietnam’ en dan zou het erbij moeten staan. Bij Revolut zie ik die er inderdaad niet bij staan.

Indien het niet lukt, zou ik het gewoon uitproberen met beide kaarten en daarna de kosten met elkaar vergelijken.

Waarschijnlijk zijn Wise en Revolut nog steeds goedkoper omdat er geen bankkosten worden gerekend, enkel mogelijks wisselkosten.

Maar voor Vietnamese Dong (VND) zou het dus wel moeten lukken om te wisselen bij Wise 🙂 Succes en goede reis!

Hoi! Wat als je meerdere landen na elkaar zal bezoeken? Ik reis binnenkort naar Maleisië, Indonesië en Singapore. Kan je via de Revolut app meerdere geldwisselingen doen tegelijkertijd? Met andere woorden kan ik nu al euro’s inwisselen in alle drie de vreemde valuta’s of enkel van het land waar ik eerst naartoe ga en kan je pas geld wisselen naar de volgende vreemde valuta als je het ene land uit bent?

Groetjes!

Hi Marlies,

Je kan nu al naar alle 3 de valuta wisselen! Het voordeel van Wise en Revolut is dat je meerdere valuta op één rekening kan hebben staan. Dus wissel al gerust. Wat je eventueel over hebt kan je altijd nog terug wisselen 😉

Ik zal dat ook nog wat duidelijker in de tekst verwerken!

Fijne reis!

Dankjewel!! 🙂

hallo

vertrek in oktober om er te wonen naar senegal

dus vraag is hoe kan ik goedkoop mogelijk met bankkaart betalen dus zoweinig mogelijk kosten want moet natuurlijk oeder maand de villa betalen ?

Hi, als je ergens gaat wonen, lijkt het me het beste als je een lokale bankrekening opent. Eventueel kunnen Wise en/of Revolut ook een optie zijn, lijkt me 🙂 Wellicht is het handig om eens na te vragen hoe andere expats in Senegal dit doen. Er zijn ook diverse Facebookgroepen die je daar wellicht in kunnen helpen! Als je in Facebook zoekt op ‘Expats Senegal’ krijg je een aantal groepen te zien!

Hello, proficiat voor je geweldige blog! Als euro-bewuste persoon ben ik al mijn ganse leven klant bij Argenta. Ik weet dat zij ook de middenkoers hanteren, en ook dat geld afhalen buiten de euro-zone via hun debet kaart 0,5% goedkoper is tov geld afhalen met hun credit card (eenmalige fee is hetzelfde voor beide: 6 €). Daarom ben ik zeer benieuwd hoe Argenta uit deze vergelijking komt.

Ik schaf mezelf in elk geval wel Revolut en Wise aan voor mijn volgende (3 maanden durende US-reis)

Hello, proficiat voor je geweldige blog! Als euro-bewuste persoon ben ik al mijn ganse leven klant bij Argenta. Ik weet dat zij ook de middenkoers hanteren, en ook dat geld afhalen buiten de euro-zone via hun debet kaart 0,5% goedkoper is tov geld afhalen met hun credit card (eenmalige fee is hetzelfde voor beide: 6 €). Daarom ben ik zeer benieuwd hoe Argenta uit deze vergelijking komt.

Ik schaf mezelf in elk geval wel Revolut en Wise aan voor mijn volgende (3 maanden durende US-reis)

Hey Veronique, wat gaaf dat je 3 maanden gaat reizen! Hopelijk bespaar je heel veel geld met Revolut en Wise 🙂

Geniet van je reis!!

In de vergelijking van banken versus wise/revolut m.b.t. winkeltransactie en geldopname ga je er bij wise/revolut vanuit dat het geld al geconverteerd is naar buitenlandse valuta. Voor een eerlijke vergelijking zou je die omwisselkosten (0,56% en 1,15%) er toch bij op moeten tellen? Of vergis ik mij?

Hi Jan,

Revolut rekent geen wisselkosten tot € 1.000 per maand. Wise wel, en die staan overal bij vermeld.

Moest ik toch nog iets hebben gemist, laat het me zeker weten!